Malgré la situation sanitaire, nous tenions à organiser comme chaque année, une soirée prêteurs pour que vous puissiez nous rencontrer et nous poser directement vos questions. Cette édition a été particulière et nous l’avons réalisé sous forme de webinar. Vous, les prêteurs, avez une nouvelle fois été au rendez-vous ! Vous avez été plus de 300 à vous être inscrits et nous vous remercions pour votre participation. Pour ceux qui n’ont pas eu l’occasion de participer directement à l’évènement, voici un compte rendu de ce qui a été dit si vous n’avez pas le temps de voir la soirée en replay. 📺

1) La gestion de la crise sanitaire

Vous avez été nombreux à nous demander comment nous avions traité la crise sanitaire auprès des emprunteurs et en interne et quelles en ont été les

conséquences ? À la suite des annonces de confinement dans toute l’Europe, October a proposé aux prêteurs d’organiser un gel du remboursement en capital pour les entreprises pendant 3 mois. Vous avez voté majoritairement en faveur de cette mesure, un geste démontrant une grande solidarité entre investisseurs et emprunteurs. Cette mesure a été d’une grande aide pour les entreprises qui ont continué à honorer leurs remboursements mensuels dans 98% des cas. En réaction à la crise, nous avons également participer dans les programmes de garantie d’Etat, en France, aux Pays-Bas et en Italie. Ces Prêts Garantis par l’Etat permettent d’assurer la liquidité des entreprises en réduisant le risque pour les investisseurs.

Pour ce qui est d’October, nous avons également dû nous adapter à la crise. Etant par nature une entreprise digitale, nous sommes passer rapidement au télétravail. De plus, pour aligner nos intérêts avec ceux de notre communauté de prêteurs et emprunteurs, nous avons renoncé à notre commission durant les 3 mois de gel des remboursements en capital.

2) Nos innovations

La situation nous a également incité à nous réinventer de manières différentes.

C’est pourquoi nous avons créé October Connect, un un process crédit efficace et sécurisé pour les institutions financières au service d’une meilleure expérience crédit pour les professionnels. L’objectif est de simplifier l’expérience tant du côté emprunteur que du côté de la banque pour optimiser les coûts liés aux process et augmenter les rendements grâce à une meilleure utilisation des données clients.

De plus, pour nous aider à proposer des solutions rapides et efficaces aux entreprises, nous avons créé Magpie. Un système de notation automatique qui nous permet de proposer une offre de prêt en 24h aux entreprises éligibles à une garantie d’Etat et à la recherche de moins de 250.000€. L’algorithme compare les données des entreprises avec notre base de données, constituée sur les 5 dernières années, et estime la probabilité de défaut des entreprises.

De plus, pour nous aider à proposer des solutions rapides et efficaces aux entreprises, nous avons créé Magpie. Un système de notation automatique qui nous permet de proposer une offre de prêt en 24h aux entreprises éligibles à une garantie d’Etat et à la recherche de moins de 250.000€. L’algorithme compare les données des entreprises avec notre base de données, constituée sur les 5 dernières années, et estime la probabilité de défaut des entreprises.

Durant cette année, nous avons également amélioré l’interface et l’utilisation de l’App et de la plateforme. Nous avons rendu possible l’inscription des prêteurs directement depuis le mobile et l’avons modifié pour la rendre plus claire et plus accessible. En parallèle, nous avons mis en place le système d’authentification biométrique et faciale. Ce nouveau système facilite grandement la vérification des actions sécurisées, comme le prêt ou le retrait d’argent. Enfin, nous avons simplifié la présentation des projets sur la plateforme, en épurant le design et en ajoutant des informations spécifiques en cas de besoin (notamment pour les PGE).

3) Situation et statistiques d’October

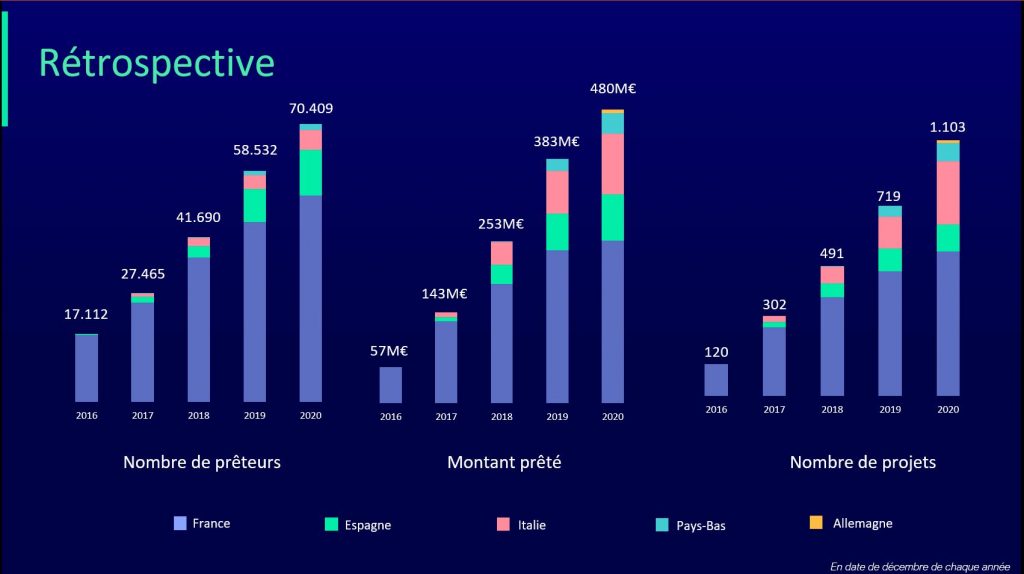

Comme toujours, nous avons revu ensemble les statistiques de la plateforme en date du 1er décembre 2020.

Vous faites partie d’une communauté de 22.826 prêteurs actifs (c’est-à-dire ayant déjà prêté à au moins un projet), soit 2.300 de plus que l’année dernière à la même date. Nous avons aussi connu une grande augmentation des projets financés sur un an. Nous avions financé 228 projets sur l’année 2019; en 2020 malgré les 3 mois de confinement, l’arrivée des PGE nous a permis de financer pas moins de 328 projets sur l’année. Ce nombre croissant de projets a fait augmenter le montant total des financements jusqu’à atteindre 480 millions d’euros depuis notre création. C’est en grande partie grâce à vous et nous vous remercions de votre fidélité !

Vous faites partie d’une communauté de 22.826 prêteurs actifs (c’est-à-dire ayant déjà prêté à au moins un projet), soit 2.300 de plus que l’année dernière à la même date. Nous avons aussi connu une grande augmentation des projets financés sur un an. Nous avions financé 228 projets sur l’année 2019; en 2020 malgré les 3 mois de confinement, l’arrivée des PGE nous a permis de financer pas moins de 328 projets sur l’année. Ce nombre croissant de projets a fait augmenter le montant total des financements jusqu’à atteindre 480 millions d’euros depuis notre création. C’est en grande partie grâce à vous et nous vous remercions de votre fidélité !

Nous sommes également revenus sur le sujet des défauts et du recouvrement. Les entreprises peuvent faire face à des problèmes conjoncturels (problèmes de trésorerie par exemple) ou à des problèmes structurels (baisse d’activité, clients qui ne payent pas de manière récurrente…) qui affectent leurs capacités de remboursement. En fonction de l’importance des problèmes de l’entreprise, le recouvrement passera par une procédure amiable ou judiciaire. À date, sur les 101 dossiers en contentieux dans le portefeuille October, 37 sont recouvrement amiable (dont 20 rééchelonnés à cause de l’impact de la crise du Covid-19) et 64 sont en recouvrement judiciaire.

Chez October, nous comptons sur une équipe de recouvrement, composée de 6 professionnels expérimentés provenants de différents pays, qui travaille en étroite collaboration avec des avocats et des agences de recouvrement locales pour défendre les intérêts de nos prêteurs. L’efficacité d’une équipe recouvrement se mesures au montant recouvré:

- Depuis le lancement d’October, environ 60% des incidents de paiements avaient pu être recouvrés sur les dossiers amiables.

- Depuis juillet et l’arrêt du gel des remboursements en capital, 98% de nos emprunteurs qui n’étaient pas en défaut avant la crise du Covid-19 ont payé leurs remboursements mensuels sans incident.

La diversification reste la clé pour réduire l’impact des défaut. C’est pourquoi nous vous conseillons de répartir le montant que vous souhaitez prêté sur un maximum de projets et d’équipondérer vos prêts. Sur les prêteurs ayant plus de 100 prêts dans leur portefeuille, 0,2% avaient un taux de rendement interne (TRI) net négatif. Le TRI net moyen des prêteurs particuliers est actuellement de 3,6% et celui du portefeuille global d’October s’élève à 4,11%.

4) les objectifs pour 2021

Malgré les difficultés liées à la crise sanitaire, nous ne perdons pas de vue notre objectif, démocratiser et faciliter le financement des PME. Surtout en cette période où elles en ont le plus besoin.

Au cours de l’été 2020, nous avons levé 238 millions d’euros auprès de nouveaux investisseurs institutionnels pour continuer à soutenir les PME européennes. 38 millions d’euros de ces fonds sont réservés exclusivement au secteur du tourisme. Comme vous le savez, ce secteur est l’un des plus durement touché par la crise sanitaire et une solution devait être trouvée pour les aider localement et efficacement. Le reste des fonds sera alloué au financement des entreprises par le biais de PGE mais aussi de projets classiques.

October Connect, comme nous vous l’expliquions plus haut, sera une de nos activités principales en 2021. Nous avons déjà commencé à déployer October Connect (en développant une plateforme interne de neo-lending pour ENGIE). En signant de nouveaux partenariats, c’est une nouvelle dimension qu’October ajoute à son business model.

Un dernier grand volet pour l’année prochaine est la réglementation. Un règlement européen commun pour le financement participatif a été approuvée par la Commission Européenne. Cela pourrait nous permettre notamment de vous ouvrir les projets en Allemagne et de mettre en place un statut d’investisseurs avertis offrant plus de libertés sur la plateforme. Il s’agit d’une opportunité intéressante et nous allons tout mettre en oeuvre pour la saisir.

Vous avez été nombreux à nous demander si nous voulions continuer à nous étendre à d’autres pays d’Europe après l’ouverture de notre filiale en Allemagne. Nous n’avons cependant pas pour projet d’ouvrir à de nouveaux pays. Nous couvrons déjà la une grande partie des opportunités européennes.

Nous vous rappelons que vous pouvez revoir la vidéo de la soirée ici pour retrouver toutes les questions et plus de détails. De plus, vous pouvez continuer à nous envoyer vos questions et suggestions sur la messagerie instantanée d’October. Nous nous ferons une joie de vous répondre !