En juin 2019, Marc Sebag, Directeur Risque Europe d’October, a répondu aux questions des prêteurs sur les défauts de paiement et les améliorations continues de notre modèle de notation. Un peu plus d’un an après, la crise sanitaire et le ralentissement économique qui a suivi ont dramatiquement changé l’environnement des PME. Dans l’interview d’aujourd’hui, Marc nous fait part de ses réflexions sur l’impact du Covid-19 sur le portefeuille October, le soutien apporté aux PME pendant la crise et les changements mis en œuvre sur la plateforme pour s’adapter à la nouvelle réalité.

1. Comment le Covid-19 affecte les PME européennes ?

Lorsque la crise sanitaire a commencé, la majorité des PME, y compris celles de notre portefeuille, se sont retrouvées confrontées à des problèmes de trésorerie ou ont anticipé un ralentissement économique drastique dans les semaines suivantes. Pour vous donner une idée, les prévisions économiques européennes de l’été 2020 ont estimé que la zone Euro a fonctionné entre 25 et 30% de sa capacité pendant le confinement, certains secteurs étant totalement à l’arrêt. Il s’agissait d’un choc à la fois de l’offre et de la demande, extrêmement soudain, comme le monde n’en avait jamais vu.

Début mars, nous avons reçu de nombreux appels de nos emprunteurs, d’abord en Italie, puis dans les autres pays où October est en activité, demandant un gel des remboursements afin de préserver leur trésorerie dans ce contexte incertain. En particulier, les hôtels, les bars et les restaurants ont été contraints de fermer. Ces entreprises n’ont pas pu maintenir le même niveau d’activité mais ont dû continuer à payer leurs employés, les factures des fournisseurs, les impôts et leurs créanciers.

Pour répondre à ce besoin, les gouvernements européens ont lancé des mesures exceptionnelles (programmes de garantie, chômage partiel, exonérations fiscales…) pour fournir de la trésorerie aux entreprises et leur donner le temps de se remettre sur pied. Les banques, mais aussi les plateformes de prêts comme October, ont participé à ce programme de soutien et continuent de le faire.

2. Quelles actions ont été menées par October pour soutenir rapidement les PME ?

Depuis le début de la pandémie, notre objectif a été de donner aux entreprises les meilleures chances de stabiliser leur santé financière, de redémarrer leur activité et de leur permettre de rembourser leur prêt à l’avenir.

En mars, October a proposé de geler tous les remboursements en capital des emprunteurs durant 3 mois (avril, mai et juin 2020) pour soutenir les PME et préserver les intérêts de tous les prêteurs, qui ont voté en majorité en faveur du gel. 98% des entreprises ont réussi à respecter leur engagement de payer des intérêts pendant cette période. October a également gelé ses commissions mensuelles, afin d’aligner ses intérêts sur ceux des prêteurs.

À la fin de ces 3 mois, pour les entreprises actives dans les secteurs les plus touchés par le Covid-19 (tourisme, événementiel, restauration, fitness…), nous avons renouvelé le gel des remboursements en capital pour des périodes allant de 3 à 9 mois, avec l’accord préalable des prêteurs. 10% de nos emprunteurs ont demandé ce gel supplémentaire en capital.

Nous avons reçu de nombreux retours positifs de notre communauté de prêteurs particuliers, d’investisseurs institutionnels et d’emprunteurs. Je profite de cette occasion pour vous remercier à nouveau de votre confiance et de votre soutien.

3. Le gel en capital de 3 mois était une réponse immédiate à la crise, mais comment avez-vous adapté votre modèle dans les mois qui ont suivi et quelle est la situation actuelle dans chaque pays ?

Beaucoup de choses ont été mises en œuvre en termes de processus, de crédit et de technologie.

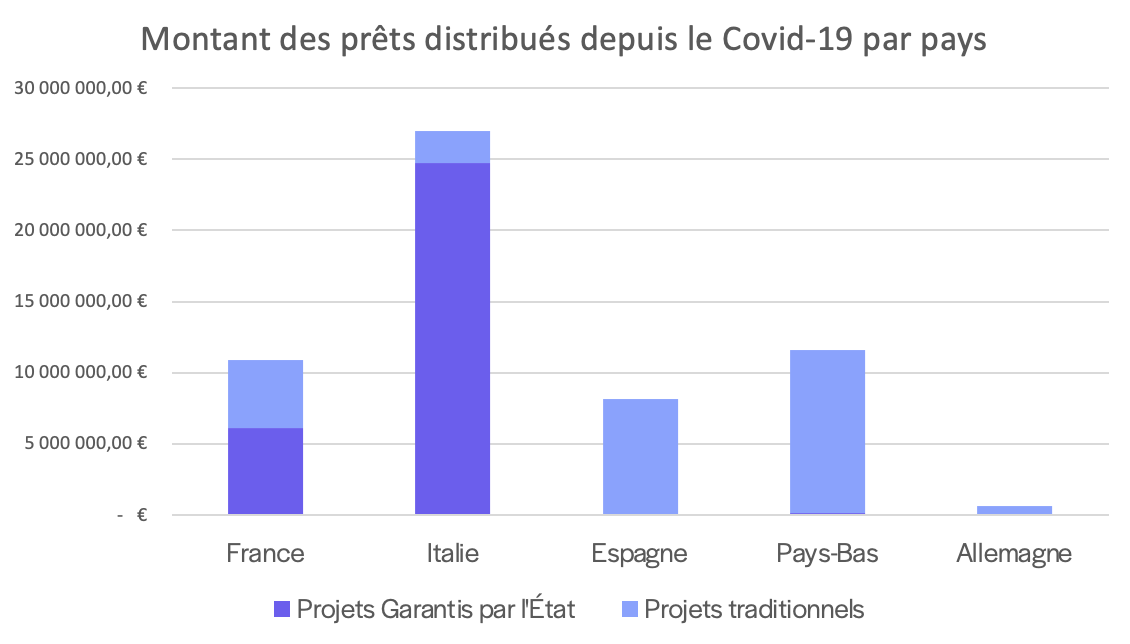

Dans la crainte d’un credit crunch (restriction du crédit) et, à terme, de la faillite des PME, les gouvernements ont réduit le risque pour les prêteurs grâce à des Garanties d’État. Conformément à la loi en vigueur dans ces pays, October participe aux programmes de Garantie des États français, italien et néerlandais. Voyons comment ils fonctionnent :

- En France, les emprunteurs bénéficiant de la Garantie de l’État français reçoivent initialement un prêt différé de 12 mois à 2%, qui peut être prolongé jusqu’à 5 ans avec un taux d’intérêt plus élevé. La garantie couvre 90% du capital restant dû en cas de défaut, et sur l’intégralité de la période. À la fin du mois de septembre, 34 prêts garanties ont été financés sur la plateforme pour un montant total de 6,1 millions d’euros.

- En Italie, le régime de garantie « Fondo di Garanzia PMI » mis en place par le gouvernement italien ne s’applique qu’aux prêts financés exclusivement par des investisseurs institutionnels et couvre jusqu’à 90% de l’encours. October participe activement à ce programme pour :

- Refinancer les prêts éligibles de notre portefeuille existant. Soutenue par les prêteurs particuliers par le biais d’un vote en avril 2020, cette mesure a permis aux emprunteurs d’obtenir de la trésorerie supplémentaire avec une période de remboursement plus longue et aux prêteurs particuliers d’être entièrement remboursés. À ce jour, plus de 23 projets ont été refinancés pour un montant total de 4,9 millions d’euros, soit environ 38% de l’ensemble du portefeuille italien éligible.

- Accorder de nouveaux prêts aux emprunteurs italiens éligibles à la garantie. Fin septembre, 108 PME italiennes ont reçu un Prêt Garanti par l’État et 24 millions d’euros ont été distribués par le biais de la plateforme October.

- Aux Pays-Bas, October participe au programme de Garantie de l’État néerlandais. La garantie n’est mise à la disposition des entreprises éligibles qu’après le recours à d’autres mesures gouvernementales et couvre environ 65% du capital restant dû. Jusqu’à présent, un prêt de 160.000 euros garanti par l’État néerlandais a été financé sur October par des prêteurs particuliers et institutionnels.

- En Espagne et en Allemagne, où les plateformes de prêt ne sont pas autorisées à participer aux programmes de Garantie d’État, October continue de soutenir les PME avec des prêts non garantis, sur la base d’une analyse de crédit approfondie visant à évaluer l’impact de Covid-19 et le calendrier pour revenir à un certain niveau de normalité.

Du 1er mars 2020 au 30 septembre 2020

4. Comment gérez-vous le grand nombre de demandes de Prêts Garantis par l’État ?

October a créé un model de scoring prévisionnel, Magpie, pour répondre instantanément aux entreprises. Magpie utilise des algorithmes de machine learning faisant usage d’une grande quantité de données, collectées par October sur les 5 dernières années à travers différents pays. Magpie évalue le risque de défaut d’une entreprise et s’adapte à notre population d’emprunteurs. Les projets inférieurs à 250.000€ couverts par une garantie d’État peuvent être évalués instantanément, offrant une expérience rapide et simple pour les emprunteurs et plus de diversité pour les prêteurs. C’est ce qu’on appelle les Instant Projects.

5. Quelles ont été les conséquences du coronavirus sur les remboursements ?

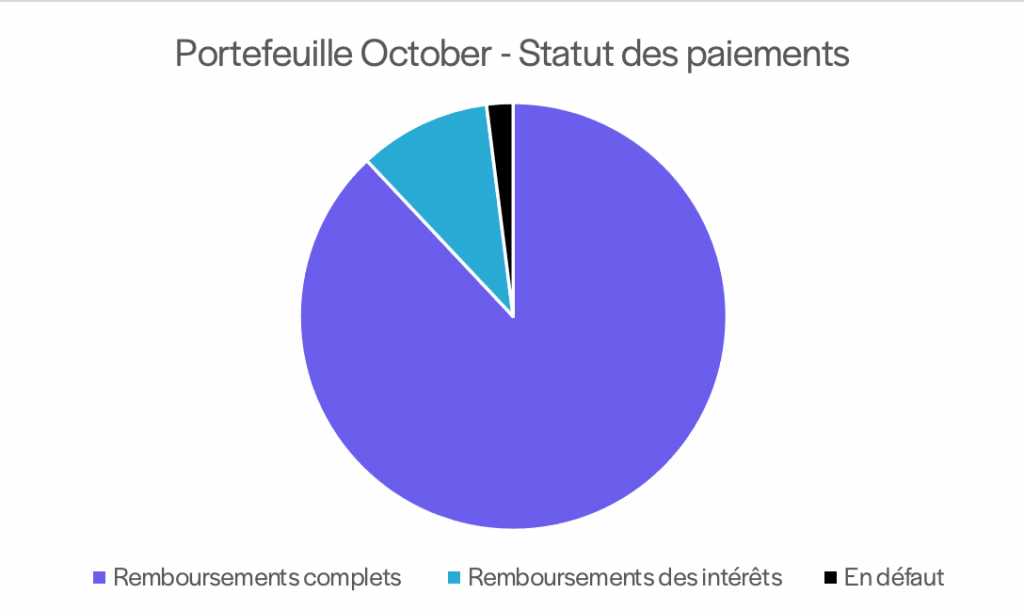

Grâce a nos mesures proactives, la plupart des entreprises ont pu continuer à rembourser les prêteurs normalement. En juillet, à la fin du gel de remboursement en capital, 98% de nos emprunteurs qui n’étaient pas en défaut avant la crise du Covid-19 ont payé leurs remboursements mensuels sans incident. 88% des entreprises remboursent l’intégralité des échéances (le capital et les intérêts) et 10% ne remboursent que les intérêts, car elles font partie du groupe d’emprunteurs les plus touchés par la crise, qui ont eu droit à un gel supplémentaire de leurs remboursements en capital.

En septembre 2020, excluant les projets en défaut avant le début de la crise sanitaire

6. Plus globalement, pouvez-nous dire quelle est la situation du portefeuille October en termes de défaut ?

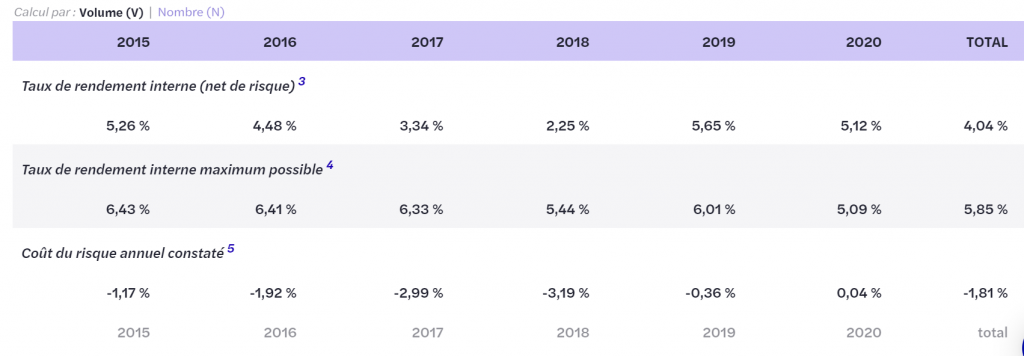

Sur notre page Statistiques, vous pouvez trouver à n’importe quel moment l’impact des projets en défaut sur le portefeuille October. Aujourd’hui, vous pouvez voir que pour un portefeuille composé de tous les projets publiés sur October, le taux de rendement interne (TRI) actualisé est de 4,04% (vs. un TRI initial de 5,85%)

En septembre 2020, en volume. Le coût du risque annuel (différence entre TRI initial et le TRI actualisé) était positif en 2020 en raison des rééchelonnements.

Comme je vous l’expliquais dans ma précédente interview, le taux de défaut des projets financés en 2017 et 2018 avait commencé à croître en 2019. Après une certaine période, il est normal d’avoir des projets en défaut dans le portefeuille, mais c’est aussi un moyen pour nous de nous améliorer, en particulier sur les défauts précoces.

En 2019, une analyse de notre portefeuille a été réalisée et nous avons détécté 4 principales causes de défauts précoces : la fraude, le financement d’acquisition, certains secteurs et certaines zones géographiques à risque. (La fraude est un élément important. 97% des projets notés A en défaut sont liés à un projet frauduleux.)

Pour maintenir le taux de défaut sous contrôle, nous avons pris des mesures correctives pour améliorer notre système de notation, des critères plus stricts par exemple, et nous avons investi encore plus dans l’identification des types de fraudes. Cela nous a permis de réduire le nombre de défauts survenant au cours des 12 premiers mois après l’obtention du prêt : en 2019, seuls 1,2% projets ont fait défaut dans les 12 premiers mois suite aux mesures correctives (contre 3,8% en 2018).

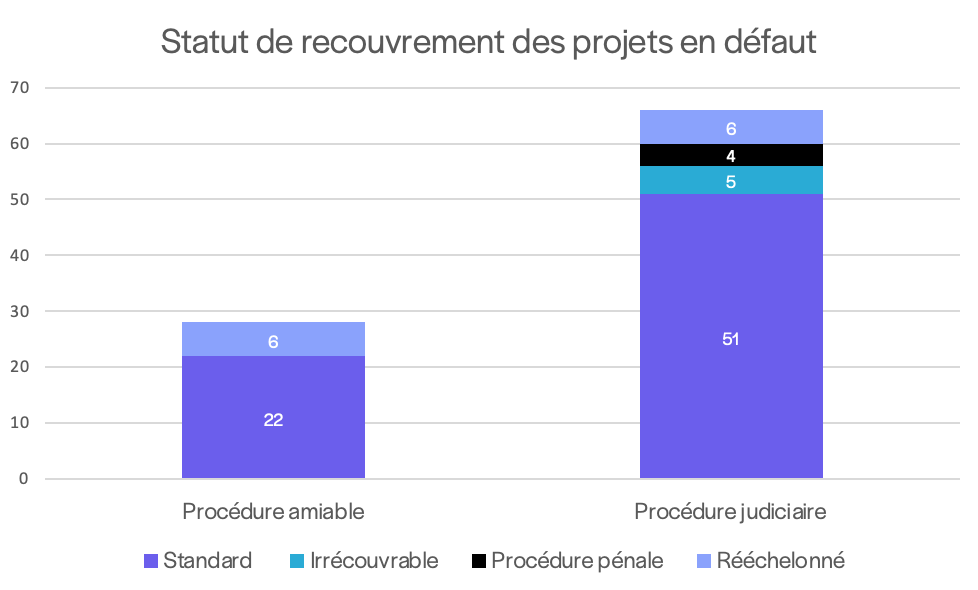

Un autre point essentiel pour la performance de notre portefeuille est la gestion du recouvrement. October se charge du recouvrement amiable en interne grâce à une équipe de 6 professionnels expérimentés provenants de différents pays, qui travaille en étroite collaboration avec des avocats et des agences de recouvrement locales pour défendre les intérêts de nos prêteurs. Les actions de recouvrement vont des procédures à l’amiable jusqu’aux procédures judiciaires et peuvent aboutir à des poursuites pénales en cas de fraude (nous menons actuellement des procédures pénales contre 4 emprunteurs). À ce jour, sur le millier de projets financés sur October, 66 sont en procédure judiciaire et 28 en procédure de recouvrement amiable. Parmi ces projets, 5 ont été déclarés irrécouvrables par les tribunaux et 12 ont conclu un accord de réechelonnement avec les prêteurs de la plateforme.

Au 30 septembre 2020, en nombre de projets.

7. Selon vous, comment le Covid-19 va-t-il impacter le rendement des prêteurs October ?

Négativement, c’est clair, mais cela prendra un certain temps pour que les effets soient pleinement mesurables. Tout d’abord, l’impact de la crise sur les portefeuilles des prêteurs dépendra de leur niveau de diversification. De plus, il y a encore beaucoup d’incertitudes sur l’impact économique du coronavirus à moyen terme.

Pour l’instant, nous sommes toujours dans l’œil du cyclone. Dans tous les pays, les États ont mis en place des exonérations fiscales et sociales, lancé des programmes de Garantie d’État… pour soutenir les PME et l’emploi dans les 12 prochains mois. Pendant cette période, il est probable que les entreprises puissent résister grâce à ces différents programmes de soutien ; mais les problèmes pourraient survenir à partir du premier trimestre 2021, lorsque les gels prendront fin et que les entreprises devront commencer à rembourser leurs Prêts Garantis par l’État.

Nos équipes Relations Emprunteurs, Crédit et Opérations continueront à être proactives dans le suivi du portefeuille d’October, notamment grâce aux contacts mensuels avec les emprunteurs pour les remboursements et aux informations fournies par les bases de données externes que nous utilisons.

8. Pouvez-vous expliquer les changements mis en place par October en termes d’analyse crédit suite à la crise ?

L’analyse crédit des emprunteurs financés sur October est effectuée en interne. Nous recueillons les informations quantitatives et qualitatives nécessaires pour évaluer le risque d’un projet et décider du taux d’intérêt à appliquer.

Nous améliorons en permanence notre modèle de scoring en fonction de l’évolution de notre portefeuille et du marché. Le changement de paradigme provoqué par la crise du coronavirus a évidemment eu un impact sur la façon dont nous évaluons les entreprises et nous a amené à opérer quelques changements :

- Révision de notre classification sectorielle. Chez October, nous classons les secteurs en 4 catégories en fonction du risque sous-jacent : positif, sans restriction, haute vigilance, interdit. Les secteurs dans lesquels l’activité est devenue instable en raison de la pandémie et des mesures de confinement, comme le tourisme ou les transports par exemple, sont passés en haute vigilance. Cela signifie que les projets issus de ces secteurs seront soumis à une analyse plus détaillée. En parallèle, nous allons nous concentrer sur certains secteurs à fort potentiel comme l’industrie médicale ou les technologies de l’information, entre autres.

- Focus sur les entreprises résilientes. Pour obtenir un prêt sur October, les entreprises doivent répondre aux critères suivants : 1/ Démontrer qu’elles étaient rentables et répondaient à nos critères avant l’apparition du coronavirus, 2/ Être capable de revenir à un certain niveau d’activité dans les 12 à 24 mois à venir.

- Enrichissement du questionnaire fait aux emprunteurs. L’appel téléphonique mené par nos analystes au cours de l’analyse crédit inclut désormais des questions visant à évaluer la résilience des emprunteurs. L’accent est mis sur la compréhension de l’écosystème de l’entreprise, de sa trésorerie et sur la capacité des dirigeants à adapter leur business model au contexte actuel. L’objectif est d’avoir une image claire de la situation présente de l’emprunteur, de voir comment il prévoit les mois à venir et le temps estimé pour revenir à la « normalité » d’un point de vue commercial.

- Vigilance accrue face au risque de fraude. En temps de crise, les fraudeurs sont très actifs et tentent de tirer profit de la situation. L’année dernière, nous avons renforcé notre système de lutte contre la fraude en développant une série d’outils qui s’avèrent utiles pour détecter les tentatives de fraude.

Nous réévaluons continuellement la situation et nous ferons les ajustements nécessaires en fonction de l’évolution de la crise.

9. Enfin, comment voyez-vous l’activité d’October dans les 12-18 prochains mois ?

Notre mission reste la même : permettre aux entreprises de prospérer en simplifiant et démocratisant leur financement. Nous continuerons à travailler pour faciliter la vie des entrepreneurs et les guider vers la source de financement qui leur convient le mieux, qu’il s’agisse d’un Prêt Garanti par l’État, d’un prêt non garanti ou d’un leasing.

Récemment, nous avons renforcé notre capacité de financement en levant 258 millions d’euros auprès d’investisseurs institutionnels internationaux, tels que Gruppo Intesa San Paolo, ce qui nous permettra d’accompagner tous types d’entreprises à chaque moment clé de leur croissance.

Pour atteindre notre objectif, nous continuerons à utiliser la technologie et les données afin d’améliorer notre outil de décision instantanée existant, déjà utilisé en France, en Italie et bientôt en Espagne, et de déployer cet outil sur davantage de produits et de marchés. Pour ce faire, nous développons actuellement nos équipes Produit, Tech et Data.

Nous espérons que cet article vous a été utile et sommes à votre disposition sur la messagerie instantanée d’October pour toute question complémentaire.