En 2021, nous avons lancé une enquête auprès de notre communauté de prêteurs pour connaître les sujets sur lesquels ils étaient désireux d’en savoir plus. Un sujet est revenu à plusieurs reprises : nos statistiques. Pour répondre à toutes vos questions relatives aux statistiques, nous avons lancé une série d’articles intitulée Une plongée dans les chiffres. Dans ce troisième article de la série, nous allons nous concentrer sur une statistique pertinente pour les prêteurs comprendre le taux de défaut. Nous allons examiner de plus près ce que cela signifie, comment comprendre le taux de défaut dans notre page de statistiques et comment le vérifier dans votre portefeuille.

Comprendre le taux de défaut

Avant d’aborder le taux de défaut, nous allons d’abord revenir sur la définition du défaut de paiement. En quelques mots, pour un prêteur, un défaut se produit lorsqu’une entreprise ne rembourse pas une ou plusieurs échéances à la date prévue.

Les entreprises passent par des périodes plus ou moins favorables tout au long de leur cycle de vie. Elles peuvent donc être confrontées à des problèmes de liquidités à un moment donné de leur croissance. Par conséquent, lorsque vous prêtez aux entreprises, vous prenez le risque que certains de vos prêts entrent en défaut. En savoir plus sur la gestion des défauts et du recouvrement.

Ainsi, le taux de défaut représente le nombre de défauts de paiement ou le montant en défaut par rapport à un portefeuille de prêts donné.

Les statistiques sur les défauts de paiement

Vous pouvez trouver les taux de défaut sur la page statistiques d’October. Ils sont disponibles dès que vous en avez besoin et sont mis à jour mensuellement. Sur cette page, nous présentons les indicateurs de défaut exigés par l’Autorité de contrôle prudentiel et de résolution (ACPR) pour les plateformes de prêt. Ces indicateurs peuvent être difficiles à comprendre pour un prêteur.

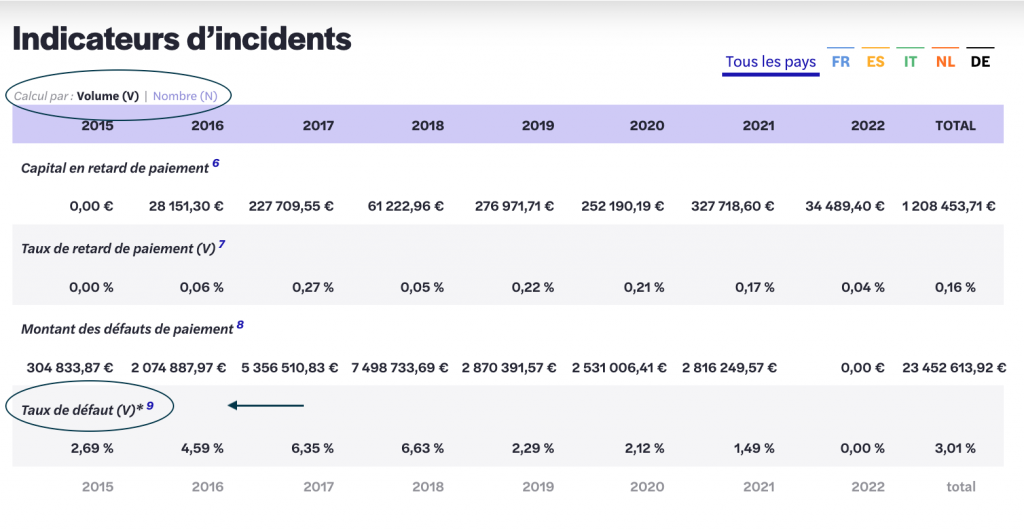

Il y a deux tableaux : un sur les incidents de paiement et un sur les défauts. Les différences entre les ratios affichés dans les deux tableaux se situent au niveau du dénominateur.

Le tableau sur les incidents est divisé par an et prend en compte tous les projets financés sur la plateforme. Le second tableau sur les défauts est divisé par note (de crédit) et est basé sur le capital restant dû du portefeuille d’October.

Par conséquent, le taux de défaut du second tableau est calculé en divisant le montant total des défauts jamais enregistrés par October et en le comparant au capital en cours pour chaque catégorie de risque. Avec cette méthode, si le montant de projets en défaut reste le même, plus October génère de nouveaux prêts, plus les taux de défaut diminueront. En parallèle, si October cesse toute activité et ne génère plus de nouveaux prêts, le taux de défaut augmentera jusqu’à ce que l’encours soit uniquement composé de prêts en défaut et que le ratio atteigne 100%.

En outre, il existe deux méthodes de calculs des incidents et des défauts et les résultats peuvent varier en fonction de la méthode sélectionnée.

- En Volume (V) : le calcul du taux de défaut est effectué avec le montant du capital emprunté, le capital restant dû des prêts en retard ou le capital restant dû en général.

- En Nombre (N) : le calcul du taux de défaut est effectué avec le nombre de projets financés, de projets en retard ou d’encours de prêts en général.

Au 1er juillet 2022

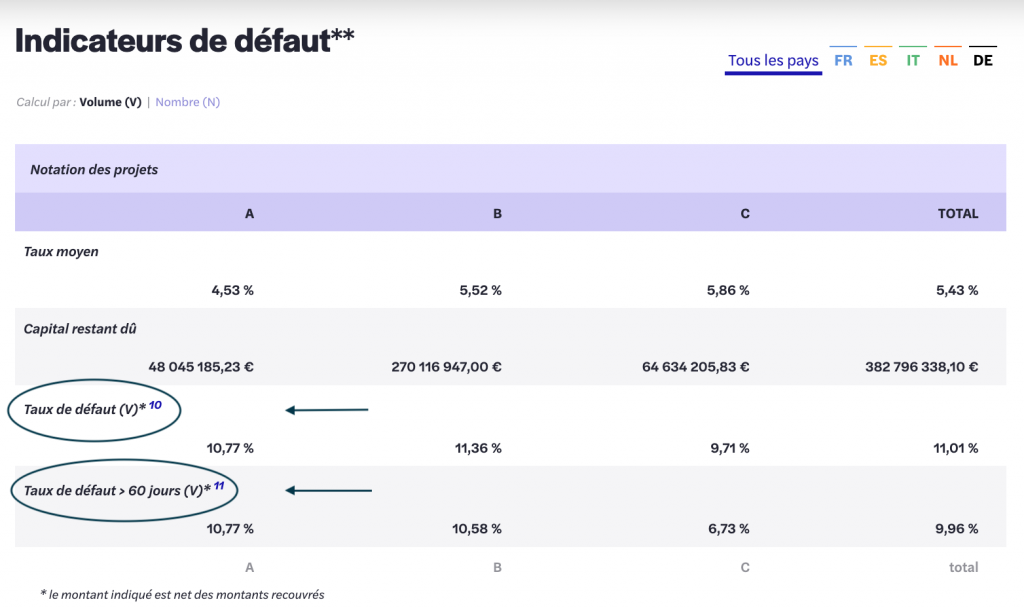

Concentrons-nous sur le taux de défaut selon les notes de crédit.

Chez October, nous avons développé différents modèles de notation pour déterminer si un projet peut être est financé ou non. La note de crédit est comprise entre A+ et C- (selon la capacité de remboursement). Plus un projet est risqué, plus le taux d’intérêt sera élevé: les projets C- ont le niveau de risque et les taux d’intérêt les plus élevés. Si vous souhaitez en savoir plus sur notre modèle de notation, consultez notre tutoriel.

Regardons en détail la statistique Taux de défaut > 60 jours (V) : les projets notés A en défaut représentent 10,77% du montant de capital restant dû sur le portefeuille October, les projets B 10,58% et les projets C 6,73%.

Pour comprendre le taux de défaut en fonction de la note de crédit, nous devons considérer plusieurs points :

- Premièrement, le nombre de prêts approuvés par note de crédit. Nous avons récemment proposé plus de prêts avec la note C que de prêts A ou B. Le portefeuille global C est donc moins mature et a donc un taux de défaut inférieur à celui des projets A ou B. Le capital restant dû de ces prêts est toujours nettement supérieur au taux de défaut enregistré.

- Les projets rééchelonnés sont inclus dans le calcul des taux de défaut, même si la grande majorité continue à payer les intérêts mensuels. En fait, 11% des défauts de paiement (en nombre de prêts) sont des projets rééchelonnés et la plupart d’entre eux l’ont été parce qu’ils font partie des secteurs les plus touchés par Covid-19.

- Les projets ouverts uniquement au fonds October sont également inclus dans le taux de défaut. Ils représentent 26,7% (en nombre de prêts) du nombre de projets en défaut.

Calculer votre propre taux de défaut

Si vous souhaitez calculer votre propre taux de défaut, voilà ci-dessous les formules :

- En fonction du nombre de projets financés : nombre de défauts de paiement/nombre de projets financés

- En fonction de votre capital restant : Capital restant dû de vos défauts / votre capital restant dû.

Les défauts n’étant pas représentatifs de la santé de votre portefeuille, nous vous recommandons de vérifier si votre portefeuille October est rentable ou non. La statistique la plus intéressante pour cela est le taux de rendement interne (TRI) net. Pour connaitre l’impact des défauts sur votre portefeuille, il vous suffit de comparer votre TRI net avec votre TRI initial.

Lisez notre article sur l’évolution et la rentabilité du portefeuille pour comprendre comment maintenir un TRI positif même en ayant des défauts de paiement.

Comment puis-je savoir s’il y a un défaut de paiement dans mon portefeuille ?

Au début de chaque mois, nous effectuons un prélèvement automatique sur le compte de chaque emprunteur de l’échéance mensuelle et vérifions s’il y a un incident de paiement. Si l’entreprise paie, les remboursements seront crédités sur votre compte entre le 15 et le 20 de chaque mois. Dans le cas où une entreprise ne rembourse pas, vous recevrez un message spécifique expliquant la situation et les actions de recouvrement mises en place.

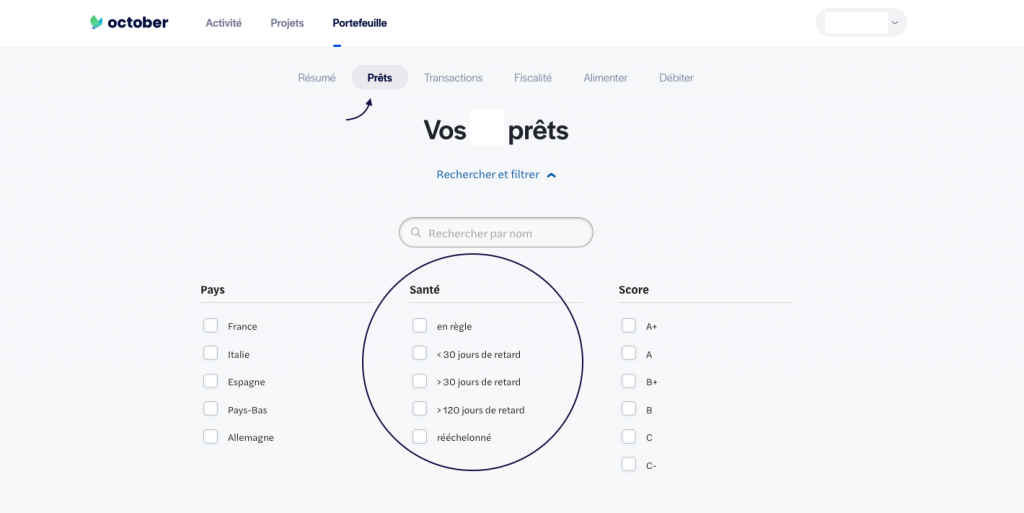

Vous pouvez vérifier vos projets en défaut à tout moment. Il vous suffit de vous rendre dans votre portefeuille, de cliquer sur l’onglet Prêts et de sélectionner les filtres correspondants de la partie « Santé ».

Voici les 5 statuts de santé possibles :

- En règle : l’entreprise rembourse normalement.

- < 30 jours de retard : l’entreprise n’a pas remboursé une échéance mensuelle.

- > 30 jours de retard : l’entreprise n’a pas remboursé plus d’une mensualité ou jusqu’à 5 mensualités.

- > 120 jours de retard : l’entreprise n’a pas remboursé 5 mensualités ou plus ou est en procédure judiciaire. Dans le cas où l’entreprise n’est pas en procédure judiciaire, October procèdera à la résiliation du contrat et nous transmettrons le dossier à notre agence de recouvrement externe pour entamer la procédure.

- Rééchelonné : l’entreprise souffre d’un problème de liquidité, mais est ouverte à la collaboration. Le prêt sera rééchelonné afin de réduire le poids des remboursements mensuels sur l’échéancier de l’entreprise. Ainsi, l’entreprise peut poursuivre ses remboursements et se remettre de sa situation.

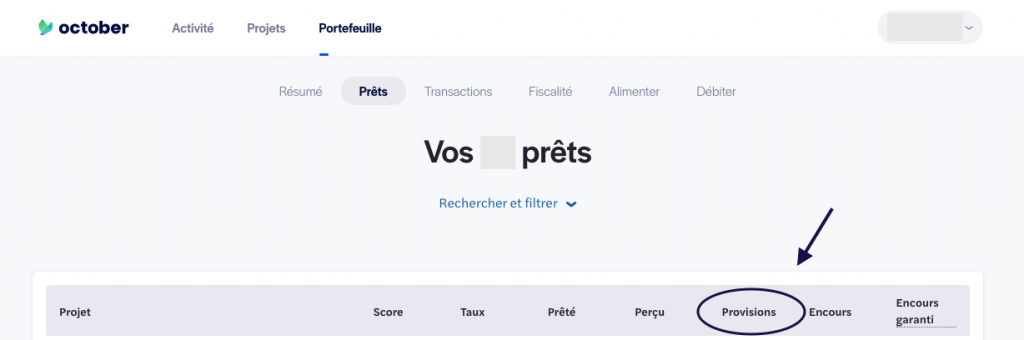

Un autre indicateur pour savoir que vous avez un défaut dans votre portefeuille est la provision. Vous pouvez vérifier le montant des provisions en allant dans vos prêts. Les provisions seront appliquées à vos projets en défaut pour vous donner une meilleure vue d’ensemble de votre portefeuille. Il ne s’agit pas de pertes réelles, mais seulement d’une estimation du capital estimé comme étant perdu à ce moment-là. Pour en savoir plus sur les provisions, cliquez ici.

À travers le partage de nos statistiques et notre taux de défaut, nous souhaitons construire une relation de confiance avec vous et vous donner les ressources dont vous pouvez avoir besoin pour construire un portefeuille équilibré.